|

|

|||||||||||||||||

核定征收是國(guó)家稅務(wù)對(duì)企業(yè)所得稅的一種征收方式,與之對(duì)應(yīng)的是企業(yè)所得稅查賬征收,,查賬征收一般是按照基本稅率25%收取的,,很多企業(yè)是不愿意這樣去操作的,因?yàn)檫@樣的稅率其實(shí)是很高的,,外加20%的分紅個(gè)稅,,因?yàn)橐恍┢髽I(yè)的賬目利潤(rùn)非常高,所得稅就會(huì)相應(yīng)的高,,反之就算利潤(rùn)不高,,但是還是要繳納利潤(rùn)的25%的稅收,除非是一點(diǎn)利潤(rùn)都沒(méi)有,,才不用繳納所得稅,,但是這個(gè)一般來(lái)說(shuō)是不大可能的,是不合理的狀態(tài),。所以現(xiàn)在不少的企業(yè)都在尋找各種成本進(jìn)項(xiàng),,有些是因?yàn)槠髽I(yè)本身就無(wú)法拿到的,比如經(jīng)營(yíng)過(guò)程中,,拿項(xiàng)目過(guò)程中需要的隱形開(kāi)支,,人情往來(lái),這一部分的開(kāi)支還是不少的,,但是卻沒(méi)有什么名義來(lái)做成本,。所以企業(yè)不僅需要在經(jīng)營(yíng)發(fā)展上投入,在財(cái)稅結(jié)構(gòu)上也需要及時(shí)做優(yōu)化,,在賺錢(qián)的同時(shí),,還需要考慮怎么把這個(gè)錢(qián)更多的變成自己的,有句話(huà)叫公司的錢(qián)不是你自己的錢(qián),,即使是公司是你的,。所以財(cái)稅的籌劃尤為的重要。

說(shuō)到這兒就給大家介紹一種對(duì)于企業(yè)所得稅有所幫助的籌劃方式--核定征收,,目前的核定征收主要是針對(duì)小規(guī)模納稅人,,但是一般納稅人可以通過(guò)它來(lái)籌劃,服務(wù)行業(yè)的個(gè)人獨(dú)資企業(yè),,在稅收洼地成立以后,,通過(guò)和目前缺少進(jìn)項(xiàng),所得稅收壓力比較大的企業(yè)發(fā)生業(yè)務(wù)來(lái)往,,轉(zhuǎn)移利潤(rùn)到個(gè)人獨(dú)資企業(yè),,分包成業(yè)務(wù),也可直接用稅收洼地的個(gè)人獨(dú)資與原有主體公司所合作的企業(yè)發(fā)生業(yè)務(wù),,做到合理合規(guī),。

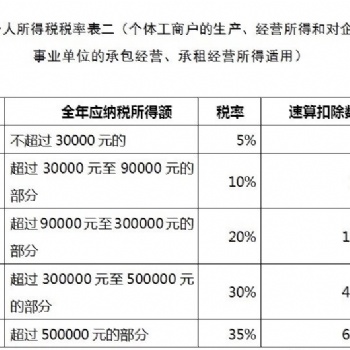

根據(jù)相關(guān)規(guī)定,個(gè)人獨(dú)資企業(yè)不適用所得稅法,,所以需要繳納企業(yè)所得稅,,個(gè)人獨(dú)資企業(yè)的核定征收按照行業(yè)利潤(rùn)率10%套5%-35%超額累進(jìn)稅率征收個(gè)人經(jīng)營(yíng)所得稅,個(gè)稅大致在0.5%-2.19%之間,,增值稅征收率3%,,附加稅減半征收后為增值稅的6%,,0.18%,另外核定征收稅收洼地當(dāng)?shù)貓@區(qū)給予入駐的企業(yè)增值稅的12%就行獎(jiǎng)勵(lì),,因此一般個(gè)人獨(dú)資企業(yè)的綜合稅負(fù)率在5%以?xún)?nèi),。為了能給企業(yè)核定征收一定的保障性,特為其出具核定通知書(shū),,系統(tǒng)等都會(huì)顯示核定征收,。個(gè)人獨(dú)資企業(yè)年銷(xiāo)售額500萬(wàn)以?xún)?nèi),通過(guò)核定征收后,,繳納完5個(gè)點(diǎn)以?xún)?nèi)的稅款項(xiàng)后就可以直接提到法人私人賬戶(hù)自由使用,,無(wú)需再繳納分紅稅。

比如一家軟件開(kāi)發(fā)服務(wù)類(lèi)的企業(yè),,公司有500萬(wàn)的利潤(rùn),,如果按照正常上交需要繳納企業(yè)所得稅和分紅稅共計(jì)約200萬(wàn),壓力是非常大的,。但是如果通過(guò)個(gè)人獨(dú)資企業(yè)業(yè)務(wù)分包轉(zhuǎn)移企業(yè)400萬(wàn)的利潤(rùn),,個(gè)人獨(dú)資企業(yè)享受核定征收,個(gè)人獨(dú)資企業(yè)繳納約20萬(wàn)不到的稅金就可以自由支配賬戶(hù)里剩余的錢(qián),,對(duì)于企業(yè)來(lái)講非常的方便,。當(dāng)然計(jì)算方式也是大致的,粗略的,,相信企業(yè)都有自己的方式,,不可能是全額納稅以及這么高的稅率,不然是真的心痛,,辛苦那么久,。

所以合理的,有計(jì)劃的運(yùn)用相關(guān)稅收優(yōu)惠政策,,享受優(yōu)惠稅率是企業(yè)可少的一門(mén)功課,。關(guān)注公眾號(hào)十方稅收優(yōu)惠政策獲取更多的相關(guān)資訊,以便不時(shí)之需,。

|